Bevor ich zur erstaunlichen Popularität mit „Philosophie“ etikettierter Medienangebote und Events wie der phil.cologne komme, zunächst eine Klarstellung: Philosoph ist keine Berufsbezeichnung. Philosoph – also „Freund der Weisheit“ – ist ein Ehrentitel, den man sich immer wieder aufs Neue verdienen muss. Dazu gehört definitiv mehr, als dass eine Talkshow-Redaktion oder ein Youtube-Content-Produzent seinen Namen zusammen mit dem Wort „Philosoph“ auf die Bauchbinde schreibt, die eingeblendet wird, wenn er ins Bild kommt.

Dennoch ignorieren Talkshow-Redaktionen, Buchverlage und Kuratoren hochstilisierter Veranstaltungen wie der phil.cologne gerne sowohl das spätestens seit Schopenhauers Zeiten bekannte Faktum, dass man von Beruf zwar Philosophielehrer oder Philosophieprofessorin sein kann, dies aber etwas völlig anderes ist*, als auch die noch viel ältere Erkenntnis, dass man seinen Philosophenstatus durch ein paar unbedachte Äußerungen oder Dummschwätzereien jederzeit wieder verlieren kann.

* „Wenige Philosophen sind Professoren der Philosophie gewesen, und noch weniger Professoren der Philosophie Philosophen.

In der Tat steht dem Selbstdenker diese Bestellung zum Universitätsprofessor mehr im Wege als jede andere.“

Der alte Spott passt heute auf öffentlich dozierende Menschen mit und ohne Lehrstuhl. Persönlichkeiten wie Peter Sloterdijk, Richard David Precht, Svenja Flaßpöhler oder gar Gunnar Kaiser als Philosoph:innen zu bezeichnen, hatte daher immer schon den Hautgo ût des Prätentiösen. Diese teils Bücher schreibenden, teils Keynotes speakenden, teils vor irgendwelchen Kameras hockenden Personen sind zwar immer für ein paar eloquente Sätze gut, wandeln aber sehr gerne auf dem Grat, von dem es steil hinab geht in die Si-tacuisses-Schlucht. Der spätrömische Sinnspruch „si tacuisses philosophus mansisses“ bedeutet nämlich nichts anderes als „hättest Du geschwiegen, wärst Du Philosoph geblieben“. Will sagen: „…wärst Du weiterhin mit der Behauptung durchgekommen, ein solcher zu sein“.

Damit zum phil.cologne, einem kölschen „Festival“, dessen schräger, vermutlich von einer jecken Marketingfirma ersonnener Name eigentlich schon alle Bildungsbürger:innen abschrecken sollte, da das adressierte Publikum ja nicht die Fründe und Fründinnen der klüngeligen Domstadt sind, sondern die des elaborierten Diskurses, so dass höchstens phil.talk ein hinnehmbarer Titel gewesen wäre. (Dass Philosophie eine Sache ist, derer man auf Festivals frönt, wäre durchaus einer eigenen Betrachtung wert. Nur so viel: Man stelle sich Aristoteles, Platon, Descartes, Hegel, Kant oder Popper vor, wie sie als Stars mit prechtiger Mähne auf einer Festivalbühne das Mikrofon ergreifen.)

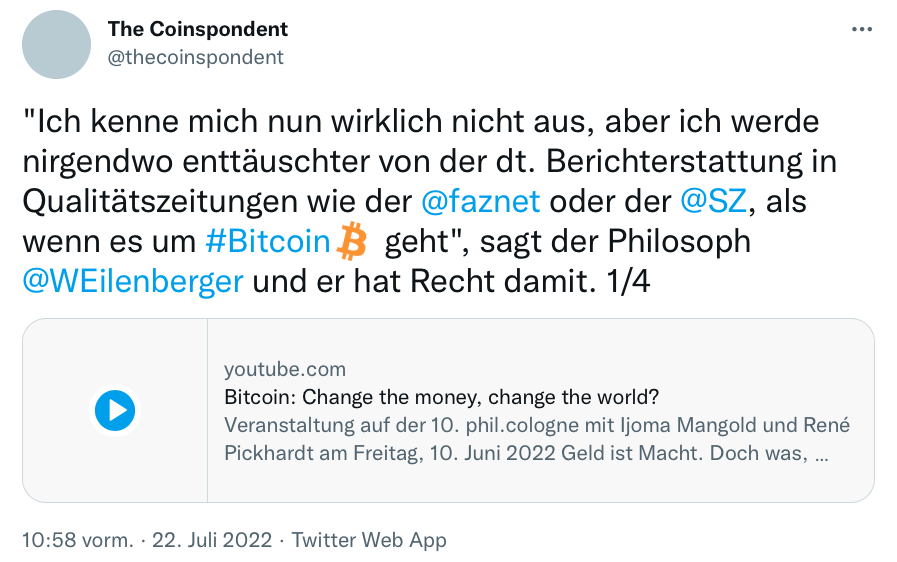

In diesem Sommer setzte sich also der Lektor, Journalist und selbsternannte Philosoph Wolfram Eilenberger ins Rampenlicht und philosophierte in seiner Eigenschaft als Mitglied der Festivalleitung mit seinem ebenfalls Philosophie studiert habenden Kulturjournalistenkollegen Ijoma Mangold sowie dem Ex-Parteipiraten und Berufsnerd René Pickhardt über: Bitcoin. Ja, richtig gelesen. Im Jahr 2022. Fast 14 Jahre, nachdem der ganze Krypto-Kuhmist angefangen hat. Und weil Festivals, die etwas auf sich halten, nun mal der Selbstverpflichtung unterliegen, auch sprachlich den Geist der großen weiten Welt zu verströmen, lautete der Titel der länglichen, unerwartetermaßen auf Deutsch gehaltenen Session: „Change the money, change the world?“

Schon diese Headline offenbarte, dass Kurator/Gastgeber Eilenberger entweder von seinem Thema selbst nichts verstanden hatte oder aber einem so hochtrabenden wie werblichen Slogan bereitwillig die Fakten opferte. Ja, gewiss, am Ende stand ein Alibi-Fragezeichen. Diesen Trick kennen wir ad nauseam von der BILD und Verschwörungslyrikern à la Daniele Ganser. Wir haben nichts behauptet, kann man dann sagen, wir stellen doch nur Fragen.

Also: Die Botschaft der Zeile „verändere das Geld, verändere die Welt“ impliziert im Kontext von Bitcoin, dass es sich bei dem so gerne wie unzutreffend als Krypto-„Währung“ titulierten Spekulationsobjekt a) um eine Art von Geld handle, welchselbige b) weltverändernde Macht haben könnte. Beides fällt – auch und gerade dann, wenn man der Aussage „Geld regiert die Welt“ zustimmt – in die Kategorie „Größter anzunehmender Nonsens“. Eine auf Erkenntnisgewinn zielende Debatte setzt doch erst einmal Konsens darüber voraus, was mit „Geld“ und was mit „Welt“ gemeint ist. Und hier ist maßgeblich, was die Wörter für acht Milliarden betroffene Erdlinge bedeuten, nicht nur für ein paar elitäre Schlaumeier.

Da bereits die locker vom Hocker zusammenfabulierte Prämisse in jeglicher Hinsicht absurd war, konnte nichts Kluges am Ende stehen. Das real existierende Geld verändert sich ja nicht dadurch, dass es daneben eine Bit-„Münze“ gibt, die vorgeblich Eigenschaften von Geld hat und mit der Zeit an dessen Stelle treten könne. Nun kann „change“ auf Deutsch nicht nur „verändern“ bedeuten, sondern auch „wechseln“ oder „ersetzen“. „Replace the money“ konnte Eilenberger allerdings nicht sagen, denn eine philosophische Denkschule, die ernsthaft über das rhetorische Gegenstück „replace the world“ nachdächte, existiert nicht. Selbst die größten Könner im Denken des Undenkbaren wissen: There is no Planet B. (Und gäbe es ihn, hätten wir weder genug Euros noch genug Bitcoins, um alle gemeinsam hinzufliegen.)

Eilenbergers größter Denkfehler war freilich viel banalerer Natur, eine Art von wohlstandsbildungsbürgerlicher Betriebsblindheit. Der Host zog augenscheinlich aus dem Umstand, dass er in der Lage war, sich die technische Funktionsweise des Bitcoin-Minings anzulesen, den Trugschluss, ein Ersatzgeld auf der Blockchain sei für Normalverbraucher in aller Welt handhabbar. Hätte diese Gesprächsrunde, sagen wir, 2012 stattgefunden, wäre ein derart eklatanter Fauxpas vielleicht noch verständlich gewesen. Denn die nur unter dem Pseudonym Satoshi Nakamoto bekannten Personen, die nach der Finanzkrise von 2008 das berühmte Konzeptpapier in der kleinen Community von Kryptographie-Spezialisten verbreitet hatten, glaubten damals tatsächlich, eine technische Lösung für eine digitale Weltwährung gefunden zu haben, bei der Banken und Zentralbanken nichts mitzureden haben.

Zehn Jahre nach dieser Frühphase, in der einzelne Nerds auf handelsüblichen PCs Haushaltsstrom sicher in Abwärme und mit viel Glück auch noch in Kryptonuggets verwandelten, gibt es aber keine Ausrede mehr für gebildete Menschen, grundlegende Fakten nicht begriffen zu haben, als da wären:

1. Bitcoin war nie als Währung für die ganze Menschheit gedacht

Eilenberger, Mangold und Pickhardt reden explizit von der eingebauten Begrenzung der „Geld“-Menge bei Bitcoin auf 21 Millionen Einheiten (Endstand im Jahr 2140). Sie sprechen auch davon, dass diese Technik unter anderem den Zweck habe, die „unbanked people“ (vorwiegend im Globalen Süden lebende Menschen, die sich kein Bankkonto leisten können) am bargeldlosen, staatsunabhängigen Zahlungsverkehr teilhaben zu lassen. Beides passt überhaupt nicht zusammen, denn erstens haben unbebankte Menschen keinen PC als Mindestvoraussetzung für eine aktive oder auch auch nur ein Smartphone für eine passive Teilhabe, zweitens kommt derzeit weltweit 1 Bitcoin auf 400 Menschen. Hätten die Kryptographen hinter dem Sammelpseudonym „Satoshi Nakamoto“ tatsächlich ein Geldsystem schaffen wollen, an dem eines Tages (in knapp 120 Jahren) die ganze Weltbevölkerung partizipieren kann, wäre diese Limitierung widersinnig gewesen. Außerdem wäre das System dann nicht dermaßen unterdimensioniert, langsam, ja träge, wie es das ist, und dann müsste René Pickhardt auch nicht mühsam daran arbeiten, ein Add-on namens Lightning Network an Bitcoin anzuflanschen, das eines Tages halbwegs schnelle, einfache Bezahlvorgänge („Payments“) bewerkstelligen soll.

Es gibt nur eine einzige Erklärung, die plausibel, robust und mit akademischen Best Practices kompatibel ist, nämlich den Umkehrschluss, dass die Begrenzung einst mit Bedacht implementiert wurde. Der Genesis-Block, der auf Basis dieses White Papers in die Welt gesetzt wurde, also der erste Abschnitt der Blockchain, war ein Experiment, ein Prototyp oder im Entwicklerjargon ein Minimal Viable Product. Im kleinen Rahmen wollten die Väter und/oder Mütter der Bitcoin ausprobieren, ob ihre Proof-of-work–Blockchain eine praktikable Grundlage für eine künftige Kryptowährung sein kann. Bei einer Wissenschaftler-Community mit ein paar Dutzend oder ein paar Hundert Teilnehmern sind ein paar Millionen Währungseinheiten ein vernünftiger Rahmen.

Wer jetzt einwendet, es gäbe doch die Untereinheit Satoshi, die einem Hundertmillionstel Bitcoin entspricht, argumentiert unlauter, um nicht zu sagen verlogen. Denn im ursprünglichen White Paper des „Nakamoto“-Teams (die Autoren schreiben von sich in der ersten Person Plural: „we“) kommt das Kleingeld gar nicht vor. Es wurde später von eifrigen Epigonen dazuerfunden, um nicht mit einem völlig unübersichtlichen Schwall von Nachkomma-Nullen hantieren zu müssen, und „zu Ehren“ der fiktiven Person „Satoshi“ getauft. Warum es allerdings acht Stellen wurden, ist rätselhaft. Vermutlich hat man der Einfachheit halber erst einmal ein Millionstel Bitcoin genommen und ist dann darauf gekommen, dass normale Währungen ja immer in Hundertstel unterteilt sind. Da ein Satoshi aber nur einem Fünfzigstel Cent entspricht, was beim Bezahlen auch unpraktisch wäre, kam mittlerweile noch die Zwischeneinheit Millibitcoin (mBTC) dazu, die mit einem aktuellen Wert von zirka 20 Euro oder Dollar auch nicht wirklich dazu taugt, beim Bäcker seine Brezn zu bezahlen: 0,75 € sind 3600 Satoshi oder 0,036 mBTC.

2. Es kann kein immanent deflationäres Zahlungsmittel geben

Die Idee, nach langen Jahren der Untätigkeit einen neuen Versuch mit Kryptogeld zu starten, entstand nach der Subprime–Lehman-Krise. Das Vertrauen in die Investmentbanken war dahin, das Misstrauen weitete sich auf alle anderen Geldinstitute (sowie die Zentralbanken und Bankenaufsichten) aus. Alte Ideen wie Freigeld, Vollgeld und Regionalwährungen wurden wieder aus den Mottenkisten gekramt. Alles, was mit dem bestehenden Geldschöpfungssystem zu tun hatte, war nun suspekt. Der Terminus technicus „Fiatgeld“ wurde zum Schimpfwort. Diese Stimmung war der Nährboden für die Blockchain von Bitcoin.

Wer eine Parallelwährung einführt, muss sich allerdings – siehe oben – Gedanken über eine angemessene Geldmenge machen. Es würde an dieser Stelle zu weit führen, näher auf das Scheitern des Goldstandards im 20. Jahrhundert einzugehen. Dazu ist viel Lehrreiches geschrieben worden. Nur soviel: Die USA kriegten in den Dreißigerjahren erst die Kurve, als sie die Deflation beendeten, die eine Folge der Fixierung auf Gold war. Auf der anderen Seite führten die währungspolitischen Freiheiten, die sich die Politik nach dem Sprengen des Goldkorsetts erlaubte, in vielen Ländern zu pathologischen Inflationsraten, die sich ins kollektive Gedächtnis einbrannten. Hemmungslos Geld zu drucken, rächt sich.

Deshalb war es ein aus Laiensicht verständlicher Wunsch, eine Währung einzuführen, die inflationssicher ist. Bitcoin schien diese Anforderung zu erfüllen. Die „Geld“-Menge, also die Menge verfügbarer „Coins“, ist in Stein gemeißelt. Nach festem Plan halbiert sich bis weit ins nächste Jahrhundert hinein alle vier Jahre die Zahl der pro Tag schürfbaren Münzen. Und es ist technisch unmöglich, an diesem exponentiellen Schrumpftum etwas zu drehen. Die Menschheit wächst schneller als der Bitcoin-Bestand. Nach 13 Jahren ist das Kontingent zu über 90 Prozent ausgeschöpft; binnen der restlichen 118 Jahre kommt nur noch ein Zehntel hinzu. Die älteste Krypto-„Währung“ leidet demnach an einem gewiss nicht: an einem inflationären Überangebot.

Bekanntlich gibt es auf der Bitcoin-Blockchain genauso wenig Guthabenzinsen wie bis kürzlich bei der EZB, nämlich gar keine. Der Knackpunkt ist, dass die künstliche Knappheit deflationär wirkt. Und das ist volkswirtschaftlich, gelinde gesagt, problematisch. Der bekannteste Zahlungsvorgang aus der Anfangszeit von Bitcoin war der Kauf von zwei Pizzas für 10.000 BTC. Hätte der Käufer, der zu Recht davon ausging, an einem Experiment teilzunehmen, sie in Dollar bezahlt und seine Kryptomünzen behalten, wäre er heute um 200 Millionen Dollar reicher. Kurz gesagt: Wenn ich damit rechnen kann, dass die Bits in meinem digitalen Geldbeutel allein vom Liegenlassen an Wert gewinnen, gebe ich sie nicht ohne Not aus.

Bitcoin ist deshalb nicht mit Geld, sondern mit Gold vergleichbar. Man bewahrt es für schlechte Zeiten auf und hofft, dass es einen vor den Folgen der Inflation schützt. Nur gehört zu so einem Szenario zwingend die Parallelwelt, in der der Warenhandel auf Bezahlungen mit einer klassischen Fiatwährung beruht. Solange beides parallel existiert, hat niemand einen Grund, legitime Waren mit Bitcoin zu bezahlen. Die Tatsache mit dem virtuellen Gold streifen die kölschen Philosophie-Freunde in dem phil.cologne-Video zwar kurz, lügen sich dann aber schnell wieder in die Tasche, um nicht zugeben zu müssen, dass sie die titelgebende These vom anderen Geld, das die Welt verändert, gerade dekonstruiert haben.

3. Eine Weltwährung wäre auf eine vielfache Geldmenge ausgelegt

Die 19 Millionen bereits geschürfter Kryptonuggets sind heute nicht einmal 400 Milliarden Euro oder Dollar wert. Um sich zu verdeutlichen, wie lächerlich wenig das ist, braucht man sich nur die M3-Geldmenge des Euroraums anzuschauen. Diese liegt bei 15 Billionen. Das Bruttoinlandsprodukt dieser Staaten beträgt etwa 12 Billionen, das weltweite BIP rund 90 Billionen. Allein diese Relationen belegen ebenfalls, dass Bitcoin nie als Weltwährung geplant gewesen sein kann: Rechnet man durch, wie die weltweiten Wirtschaftsdaten aussähen, wenn alles auf dem Globus in BTC bezahlt werden müsste, ergibt sich ein Wert der kleinsten Einheit, des Satoshi, von knapp fünf Cent.

Für viele arme Länder des Globalen Südens wäre eine derart grobe Abstufung nicht praktikabel – ganz abgesehen von dem noch schlimmeren Problem, dass eine global einheitliche Währung angesichts immenser Kaufkraftunterschiede die Risiken und Nebenwirkungen potenzieren würde, die wir von der Gemeinschaftswährung Euro kennen. Nur: Wenn jemand wirklich bis zum Jahr 2140 die Utopie einer Bürgerwährung für die ganze Erde umsetzen wollen würde, dann würde er zumindest den Rahmen so wählen, dass der Einsatz des Zahlungsmittels praktikabel wäre.

Hinzu kommt die eklatant ungleiche Verteilung des Krypto-„Geldes“, von dem es umgerechnet 50 Euro pro Kopf der Weltbevölkerung gibt. Das allein ist ein schlechter Witz. Wenn es aber stimmt, dass diese 400 Milliarden nur 40 Millionen Menschen gehören, besitzen gerade einmal 0,5 Prozent der Erdenbürger überhaupt ein Bitcoin-Wallet. Rechnerisch befinden sich darin im Schnitt 10.000 Euro. Da es viele Großspekulanten und einige institutionelle Besitzer gibt – allein der Staat Bulgarien hat eine Million BTC bei Kriminellen konfisziert –, verfügt der Löwenanteil der Leute allerdings über deutlich kleinere Wallets. Nach einer amerikanisch-britischen Studie, die von 70 Millionen Bitcoinern ausgeht (es gibt sehr viele inaktive Adressen und leere Wallets), gehört sogar den reichsten 10.000 von ihnen (also 0,14 Promille) über ein Viertel der Coins. Diese erschreckende Ballung von Kapital am oberen Ende der Skala zeigt, dass die Konstruktion des Bitcoin-Systems in keiner Weise darauf ausgelegt ist, den Benachteiligten auf diesem Planeten auch nur ein Quäntchen Gerechtigkeit angedeihen zu lassen. Wer wie die Teilnehmer der Kölner Herrenrunde von Teilhabe der „Underbanked People“ schwadroniert, ohne rot zu werden, entlarvt sich also auch deshalb als elefantöser Ignorant. (Und wie unter 1. geschrieben: Es fehlt den Unterprivilegierten bereits an der technischen Ausstattung. Hinzu kommt, dass das völlige Fehlen von Verbraucherschutz bei Bitcoin-Zahlungen kein Bug, sondern ein Feature ist. Geht das Handy kaputt oder verloren, ist das Guthaben für Nutzer, die kein Backup haben, unwiederbringlich futsch.)

4. Selbstjustiz gegen Politiker als Triebfeder

Das Nakamoto-Team fing nicht bei Null an. Die Idee, eine basisdemokratische Volkswährung zu schaffen, geht zurück auf die Cypherpunks, eine anarcho-kapitalistische Subkultur libertärer Westcoast-Nerds. Man muss diese Leute in ihrem ideologischen Umfeld sehen, um zu verstehen, in welcher Grauzone die Kryptogeld-Bewegung ihre Wurzeln hat. Man ist dann schnell bei First- und Second-Amendment-Extremisten, die überall „Zensur“ und Bevormundung wittern, wo sich mehr als ein rudimentärer Minimalstaat erdreistet, das gesellschaftliche Zusammenleben zu regeln. Der übelste Auswuchs war sicherlich die in den Neunzigern entwickelte Idee der Assassination Markets: Die anonyme, kryptografisch abgesicherte Bezahlung gedungener Mörder sollte es möglich machen, sich elegant und straffrei korrupter oder auch nur unliebsamer Politiker und Amtsträger zu entledigen.

Der Markt sollte es regeln, dass sich nur noch integre Persönlichkeiten trauen, in die Politik zu gehen: Wer gegen „das Volk“ regiert, muss damit rechnen, dass der im Internet auf seinen Kopf ausgesetzte Preis soweit steigt, dass sich für einen Profikiller das Risiko lohnt, ihn umzulegen. Wie willkürlich die Zielpersonen für diese heimtückische Art von Domestic Terrorism ausgeguckt wurden, zeigt der Umstand, dass Präsident Barack Obama und der frühere FED-Chef Ben Bernanke auf so einer Todesliste landeten.

Eilenberger, Pickhardt und Mangold wissen von den Cypherpunks, sie sprachen in Köln beiläufig davon. Man darf daher annehmen, dass sie auch das fast 30 Jahre alte Cypherpunk Manifesto gelesen haben (das freilich keine Attentatsmärkte erwähnt, diese Idee entstand später). Dass sie diese Bewegung romantisieren, deren Ideologie wegweisend war für alle heute beklagten Fehlentwicklungen der Online-Gesellschaft (Stichworte z.B.: Desinformation und Hassrede), geht mir allerdings nicht in den Kopf. Wer halbwegs fit im Umgang mit Internetquellen ist und eine Mindestkenntnis in jüngerer amerikanischer Zeitgeschichte hat, kann sich nicht schönreden, dass die waffenverliebten Republikaner des 21. Jahrhunderts, die Krypto-Bewegung in den USA und die „Frieden! Freiheit! Keine Diktatur!“ brüllenden Querdenker in Europa aufs Engste miteinander verwandte Milieus sind. Darüber hinwegzuplaudern, ist insbesondere für „Philosophen“ und Berufsintellektuelle unredlich.

4. Nakamoto hat die Bitcoin-Spekulation nicht gewollt

Wann die Erfinder der Bitcoin-Blockchain gemerkt haben, dass ihr Experiment aus dem Ruder läuft, darüber kann man nur spekulieren. Jedenfalls haben sie sich nie zu erkennen gegeben, obwohl es in den Zehnerjahren sehr viele Versuche gab, „den“ Erfinder zu enttarnen. Trotz des immensen Wertzuwachses hat niemand die Coins des Genesis-Blocks auf den Markt geworfen. Das heißt, die Gründer haben sich nicht bereichert. Das kann natürlich damit zu tun haben, dass ihnen sofort nachgestellt würde, um sie in die Öffentlichkeit zu zerren. Denn die Blockchain vergisst nichts. Solange die Coins unangetastet bleiben, hält das Inkognito, aber bei der ersten Transaktion fallen Datenspuren an, denen zumindest Experten versuchen können zu folgen.

Wer allerdings das White Paper mit Verstand liest und sich dann anschaut, was aus Bitcoin geworden ist, braucht nicht viel Phantasie, um zu ahnen, dass sich die Autoren ihres Werks schämen. Denn auch geniale Krypto-Informatiker sind keine Allround-IT-Genies. Sie gingen davon aus, dass normale PC-Besitzer sich ihr eigenes Geld erarbeiten – und nicht dass Großinvestoren spezialisierte Chips entwickeln lassen, mit denen sich das Proof of work (die eigentliche Rechenaufgabe beim Mining) industrialisieren lässt. Spätestens mit dem Bau großer Rechner-Farmen mit fettem Gewerbestrom-Anschluss in dubiosen Staaten verlor Bitcoin den Rest seiner Unschuld. Ausgerechnet die Finanzhaie und Wallstreetwölfe, aus deren Machtsphäre die Peer-to-peer-Währung eigentlich die Bürger hatte befreien sollen, haben aus BTC und weiteren Krypto-Kreationen bis hin zur Parodie Dogecoin Spekulationsobjekte gemacht, haben sie in hochvolatile Asset-Klassen verpackt, die an Gefährlichkeit Produkten wie Junkbonds und Subprime-Derivaten nicht nachstehen. Man verliert leicht mehr als die Hälfte seines Einsatzes: Ende 2021 wurden alle Bitcoin-Vermögen zusammen noch mit 900 Milliarden Dollar bewertet. Ein gutes halbes Jahr später hatten sich 55 Prozent davon verflüchtigt.

5. Bücher, die Bitcoin hochjubeln, braucht kein Mensch

Aus Social-Media-Debatten weiß ich nur zu gut, dass die Krypto-Gemeinde extrem kritikresilient und faktenresistent ist. Ihr Kommunikationsverhalten erinnert leider an das von Sektenmitgliedern und Querdenkern. Bitcoin-Fans leben in einer hermetischen Welt, und dazu gehört, den absurd hohen Energieverbrauch des Minings zu relativieren oder kleinzureden. Dabei sind die ökologisch naiven Nerds schon schlimm genug, aber nicht halb so schlimm wie geldgetriebene Coinies. Kein Wunder: Wer zugibt, dass er Tausende Euro oder gar seine halbe Altersvorsorge auf ein nutzloses, klimaschädliches Finanzprodukt verwettet hat, schneidet sich ins eigene Fleisch. Zumindest muss er erst mal andere Dumme finden, die ihm gutgläubig die Coins abkaufen. Hat er die dann übers Ohr gehauen, um sich schadlos zu halten, kann er ja nachher immer noch Reue zeigen.

Was es da nicht auch noch braucht, sind Bücher, die den Kryptokram hochjubeln. Und damit sind wir zurück auf der phil.cologne: Die Herren Mangold (kokettiert damit, von Technologie keine Ahnung zu haben) und Pickhardt (hat nur von Technologie Ahnung) waren in Köln „on prom“. Jedenfalls würde ich das so nennen, wenn der Gastgeber die Kompetenz seiner Gäste damit zu belegen und deren Einladung damit zu rechtfertigen sucht, dass sie über Bitcoin geschrieben haben (René Pickhardt) oder schreiben (Ijoma Mangold).

Von der Lektüre beider Bücher würde ich jedoch unbesehen allen philosophisch Interessierten abraten. Pickhardt ist nun mal einer dieser Krypto-Spezialisten, die sich daran abarbeiten, das für massenhafte Zahlungstransaktionen viel zu lahme Blockchain-System durch trickreiche Ergänzungen zu beschleunigen. Daher ist von ihm nichts anderes zu erwarten als PR in eigener Sache und eine zwangsläufig technische Erklärung von Vorgängen, die nicht erklärungsbedürftig sein sollten. Mit Bargeld, kontaktlosen Kredit- und Kontokarten und selbst mit Smartwatch-Zahlungen können Laien gut umgehen, und sie kennen ihr dank Verbraucherschutzgesetzen wie der Zahlungsdiensterichtlinie PSD2 überschaubares Verlustrisiko.

Kryptogeld dagegen beruht auf Techniken, die mit normalem technischem Verständnis nicht zu begreifen sind. Es überfordert Laien fundamental. Man könnte Bitcoin auch, ohne allzu boshaft zu sein, als Währung für Mathematiker bezeichnen. Das Buch von Ijoma Mangold, das im Januar erscheinen soll, dürfte zwar eher für Normalbürger:innen verständlich geschrieben sein. Aber was am Wandel eines eher technophoben Feuilletonisten vom Euro-Saulus zum Cryptocoin-Paulus interessant und beim Lesen Nutzen stiftend sein könnte, vermag ich mir nicht vorzustellen. Mangold hat sich halt, wie in Köln gut rüberkam, von den Tech-Evangelisten missionieren lassen. Und jetzt schwärmt er von einer bald 14 Jahre alten Innovation, deren Implikationen trotz aller fleißigen Faktenbüffelei sein technisch-wirtschaftliches Verständnis überfordern. Mehr als ein fundiertes Halbwissen, das wurde bei der Plauderei auf dem philosophophilen Festival sehr deutlich, hat er sich nicht draufgeschafft – womit er bei seinem Gastgeber in guter Gesellschaft war.

Unfassbarerweise redete sich nämlich Wolfram Eilenberger in Köln darüber in Rage, wie miserabel er die Berichterstattung von Mainstreammedien wie FAZ und SZ zum Thema Bitcoin findet. Natürlich trug ihm das auf Twitter frenetischen Applaus und viele Retweets aus der Krypto-Community ein.

Aber mit seiner emotionalen Pauschalkritik erwies er sich als anschlussfähig für die Querfrontler und Querdenker, die zu Vladimir Putins Freude lieber „Alternativmedien“ konsumieren als ARD, ZDF oder seriöse Presseprodukte. Wer ihm zuhörte, konnte meinen, er sei der große Auskenner und die Presse verdrehe die ihm bekannten Fakten. In Wirklichkeit bewies er, dass auch Intellektuelle wie er nicht vor dem Dunning-Kruger-Effekt gefeit sind. Nach „ich kenne mich nun wirklich nicht aus“ hätte der Gutste einfach besser die Klappe gehalten. Si tacuisses!

Oder wie Juliane Werding sagen würde: „Wenn Du denkst, Du denkst, dann denkst Du nur, Du denkst.“

Sie sind der oder die 1305. Leser/in dieses Beitrags.